Qu’est-ce qu’une Passerelle de Paiement et Comment Peut-elle Profiter à votre Entreprise ?

Lorsque vous exploitez une boutique de commerce électronique, il est essentiel d’assurer une excellente expérience d’achat pour les clients afin d’augmenter les ventes. La bonne passerelle de paiement peut vous aider à atteindre cet objectif en sécurisant les transactions et en simplifiant le processus de paiement.

Malgré cela, la plupart des gens ne sont pas encore familiarisés avec cette technologie. C’est pourquoi cet article explique ce qu’est une passerelle de paiement, comment elle fonctionne et pourquoi votre entreprise en ligne a tout à gagner à en disposer.

En outre, nous partagerons avec vous une liste des sept meilleures passerelles de paiement pour l’e-commerce qui peuvent vous aider à générer plus de ventes en ligne.

Sommaire

Qu’est-ce qu’une passerelle de paiement ?

Une passerelle de paiement est un service qui autorise les paiements par carte de crédit pour les entreprises en ligne et hors ligne. Pour les boutiques de commerce électronique, elle garantit également un flux de paiement sécurisé en chiffrant les informations financières du client avant de les transférer sur le compte du commerçant.

Comment fonctionnent les passerelles de paiement

Pour mieux comprendre le fonctionnement des passerelles de paiement, examinons certains des acteurs concernés :

- Le commerçant. La personne qui possède et exploite une boutique en ligne ou une entreprise de commerce électronique.

- Le client. Également connu sous le nom de titulaire de carte, c’est celui qui initie la transaction en achetant des produits ou des services au commerçant.

- Le réseau de cartes. L’entreprise chargée de gérer les transferts de fonds entre les commerçants et les clients. Parmi les principaux réseaux de cartes, citons Visa, Mastercard, et American Express.

- La banque émettrice. La banque qui émet des cartes de paiement aux clients pour le compte des réseaux de cartes.

- La banque acquéreuse. Une banque acquéreuse fournit des comptes marchands aux propriétaires d’entreprises. Elle traite les paiements de la banque émettrice pour le compte du commerçant.

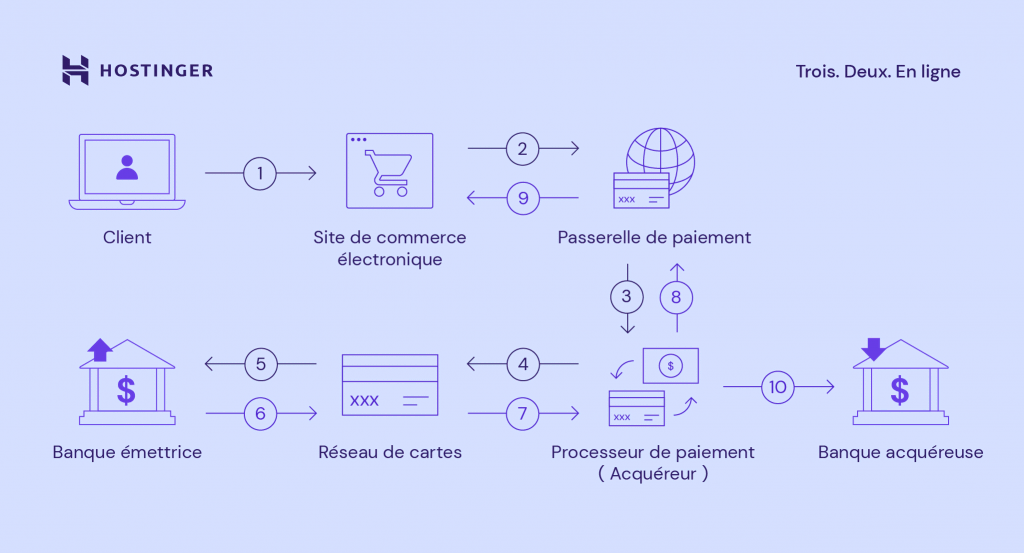

Voici un aperçu du fonctionnement des passerelles de paiement pour les paiements en ligne.

- Les clients passent commande sur un site de commerce électronique. Le site dirige les clients vers une passerelle de paiement où ils saisissent les informations relatives au paiement, comme les détails de leur carte de débit.

- Après avoir reçu les informations, la passerelle de paiement effectue des contrôles de fraude et les chiffre à l’aide de protocoles de sécurité intégrés, à savoir le protocole TLS (Transport Layer Security).

- La passerelle de paiement transmet les informations chiffrées aux processeurs de la banque acquéreuse du commerçant.

- Le processeur les transmet ensuite au réseau de cartes du client.

- Le réseau de cartes transmet la transaction à la banque émettrice du client.

- La banque émettrice vérifie si le solde du compte bancaire du client est suffisant et renvoie la réponse d’autorisation au réseau de cartes.

- Le réseau de cartes informe le processeur de l’approbation ou du refus de la demande.

- La passerelle de paiement reçoit la réponse du processeur.

- La passerelle de paiement renvoie cette réponse au site internet de commerce électronique pour permettre au client d’effectuer la transaction.

- Si la transaction est finalisée, le client en est informé et la banque acquéreuse dépose tous les fonds autorisés sur le compte du commerçant. En revanche, si la transaction échoue, le site demande alors au client d’utiliser un autre mode de paiement.

Passerelle de paiement vs processeur de paiement

Bien que les passerelles de paiement et les processeurs de paiement travaillent ensemble pendant la transaction, ces fournisseurs de services de paiement jouent des rôles différents.

Un processeur de paiement assure la liaison entre le commerçant, la banque émettrice et la banque acquéreuse en transmettant les informations relatives à la transaction. Son objectif principal est de sécuriser le traitement des paiements, depuis l’authentification de l’utilisateur jusqu’au règlement des fonds.

En règle générale, il fournit également les distributeurs de cartes de crédit et les autres équipements nécessaires à l’acceptation des paiements. Cependant, vous devez choisir un prestataire de services de paiement et créer un compte marchand.

Pour les achats en personne, une société de traitement utilisera un terminal comme point de vente (POS).

En revanche, les passerelles de paiement servent d’intermédiaire pour approuver ou refuser les transactions entre les commerçants et les clients. Il s’agit d’un point de vente en ligne pour votre boutique en ligne.

Si le processeur se concentre sur les paiements par carte, une passerelle de paiement permet aux commerçants d’accepter des paiements sans qu’il soit nécessaire qu’une carte soit présente.

Les différents types de passerelles de paiement

Après avoir compris la différence entre un processeur de paiement et une passerelle, il est également important de connaître les différents types de passerelles de paiement.

En général, il existe trois types de passerelles de paiement :

- Redirection. Également connue sous le nom de passerelle de paiement hébergée, elle redirige le client vers la page du prestataire de services de paiement (PSP) pour terminer la transaction. Ce type de passerelles de paiement est idéal pour les personnes qui souhaitent créer une entreprise en ligne, car le processus d’installation est simple et ne nécessite pas l’ouverture d’un compte marchand.

- Achat sur site, paiement hors site. Le processus de paiement se déroule sur le site du commerçant, mais le paiement est géré par une passerelle de paiement tierce. Bien que cette solution permette un processus de paiement plus rapide, elle n’offre pas l’assistance technique complète d’un service hébergé.

- Achat et paiement sur le site. Cette passerelle de paiement permet aux clients de saisir leurs coordonnées de paiement directement sur le site web du commerçant. Elle offre davantage d’options de personnalisation et d’intégration, mais le commerçant doit obtenir un certificat SSL.

Conseil de pro

Lorsque vous utilisez une page de paiement hébergée, également connue sous le nom de « third-party checkout », veillez à ce que la page soit cohérente avec le reste de la conception de votre boutique en ligne. Cela contribuera à créer une expérience d’achat plus transparente pour vos clients.

Pourquoi devriez-vous utiliser une passerelle de paiement ?

Voici quelques-uns des avantages que les passerelles de paiement offrent aux entreprises en ligne :

- Plus de sécurité. Elle protège les données sensibles et sécurise les transactions à l’aide de protocoles de chiffrement, et garantit la conformité avec la norme de sécurité des données de l’industrie des cartes de paiement (PCI-DSS).

- Prévention de la fraude. Réduit le risque de perte d’informations et d’usurpation d’identité en utilisant des outils de détection des fraudes, notamment les protocoles CVV (Card Verification Value), AVS (Address Verification Service) et 3D Secure.

- Élargissement de la clientèle. Elle prend en charge les paiements en ligne transfrontaliers, ce qui permet aux vendeurs d’exercer plus facilement leur activité de commerce électronique à l’échelle internationale et de gagner plus d’argent en ligne.

- Des transactions plus rapides. Fournit plusieurs fonctionnalités pour assurer un processus de paiement rapide et transparent.

Les 7 meilleurs fournisseurs de passerelles de paiement pour l’e-commerce

Lorsque vous créez votre site de commerce électronique, il est important de choisir le bon fournisseur de passerelle de paiement.

Nous avons dressé une liste des meilleures passerelles de paiement en fonction de leurs principales caractéristiques, de leurs avantages et inconvénients et de leurs tarifs.

1. PayPal

PayPal est un fournisseur de passerelle de paiement très connu qui peut agir à la fois comme passerelle de paiement et comme processeur. En plus d’être facile à utiliser, il est doté de nombreuses fonctionnalités pour demander et accepter des paiements.

Avantages :

- Installation facile. Les utilisateurs peuvent rapidement connecter PayPal à leur site de commerce électronique.

- Prend en charge les paiements internationaux. PayPal est disponible dans plus de 200 pays et régions, ce qui en fait l’une des meilleures options pour les transferts de fonds internationaux.

- Programme de protection des vendeurs. Dans le cadre de ce programme, PayPal peut aider les marchands qualifiés à résoudre les problèmes liés aux transactions.

Inconvénients :

- Interruptions dans le processus de paiement. Comme PayPal utilise la redirection, les clients doivent naviguer sur une autre page pour terminer leur paiement. De plus, la fonction de retour automatique n’est disponible que pour les comptes professionnels.

- Cible fréquente d’hameçonnage. Les utilisateurs de PayPal sont souvent la cible d’escroqueries. Dans certains cas, vous pouvez recevoir de faux e-mails de PayPal contenant des liens de phishing.

Les frais de transaction de PayPal dépendent de votre localisation, des méthodes de paiement acceptées et de la devise. Si vous utilisez les services de paiement par carte en ligne de PayPal, par exemple, les frais de transaction passent de 2,59 % à 3,09 %, plus un montant fixe.

2. Stripe

Stripe est une autre passerelle de paiement en ligne réputée, qui facilite les paiements par carte bancaire pour tous les types d’entreprises.

Avantages :

- Rapports financiers. En utilisant Stripe Sigma, les utilisateurs recevront des rapports complets qui leur permettront d’améliorer leurs opérations.

- Paiements multidevises. Facilitez les transactions internationales en acceptant des paiements dans plus de 135 devises. Cette passerelle de paiement prend également en charge diverses méthodes de paiement, y compris le paiement en un clic, le paiement mobile et le paiement par carte bancaire.

- Compatibilité. Elle s’intègre bien aux principales plateformes d’e-commerce et aux services tiers, y compris les outils d’analyse, de finance et de marketing.

Inconvénients :

- Des connaissances techniques sont requises. Les utilisateurs non-initiés peuvent avoir du mal à naviguer dans les API et les outils de développement.

- Le délai de paiement. Il faut compter entre 7 et 14 jours pour que les vendeurs reçoivent les paiements sur leur compte.

Bien qu’il n’y ait pas de frais d’installation initiaux, Stripe prélève 2,9 % + 0,30 $ pour chaque paiement par carte réussi..

3. Square

Square est une autre plateforme qui facilite le règlement des paiements pour les commerçants. Elle offre une solution avancée et riche en fonctionnalités pour accepter les paiements par carte de crédit mobile.

Avantages :

- POS gratuit. Le système de point de vente de Square est gratuit et offre plusieurs fonctionnalités intéressantes. Par exemple, les commerçants peuvent créer des factures d’aspect professionnel et suivre l’inventaire des articles.

- Paiement tout-en-un. Plusieurs options de paiement sont disponibles, notamment les paiements récurrents, la facturation, les paiements par carte de crédit ou de débit et les paiements sans contact.

- Un terminal virtuel. Insérez les détails de votre carte de crédit directement via des appareils connectés au web.

- Un tableau de bord clair. Square propose également un tableau de bord des paiements qui sert de centre de référence pour toutes les activités de paiement.

Inconvénients :

- Un support client faible. Square peut souvent résilier un compte marchand lorsque des problèmes surviennent avec le traitement des paiements par des tiers, sans explications adéquates.

- Peu rentable pour les grandes entreprises. Le système de tarification forfaitaire peut s’avérer coûteux pour les entreprises dont le volume de transactions est élevé.

Square facture des frais de transaction de 2,6 % + 0,10 $ pour les transactions avec carte et de 2,9 % + 0,30 $ pour les paiements en ligne sans carte.

4. Apple Pay

Apple Pay est une solution de passerelle de paiement rapide et fiable conçue pour les paiements mobiles. Elle vous permet d’accepter des cartes de crédit et d’autres paiements électroniques à condition que votre magasin soit équipé d’un terminal de communication en champ proche (NFC).

Avantages :

- Paiement rapide. Les clients peuvent rapidement effectuer leurs achats en un seul clic. Il n’est pas nécessaire de créer un formulaire pour collecter les données du titulaire de la carte.

- Fonctionnalités intégrées en matière de confidentialité et de sécurité. Le système de jetons numériques anonymes et l’adoption de la norme EMVCo font d’Apple Pay l’une des solutions de paiement les plus sûres.

Inconvénients :

- Une adoption difficile. Les commerçants ont besoin d’un terminal NFC pour utiliser le service.

- Des problèmes de compatibilité. Selon l’endroit où se trouve votre public, son appareil peut ne pas être compatible avec cette passerelle de paiement.

5. Amazon Pay

Amazon Pay est une plateforme populaire et hautement sécurisée pour le traitement des paiements en ligne. Grâce à son option de paiement, les commerçants peuvent facilement recevoir des paiements de la part des clients d’Amazon.

Avantages :

- Des transactions basées sur la voix. Permet aux clients de faire des achats à l’aide d’appareils équipés d’Alexa.

- Très réactive. Améliorez l’expérience de paiement pour les appareils web et mobiles afin de réduire les abandons de cartes.

- Des réductions pour les organisations à but non lucratif. Amazon Pay offre des tarifs réduits aux organisations à but non lucratif qualifiées, ce qui constitue un excellent moyen d’accepter des dons sans coûts de traitement élevés.

Inconvénients :

- Approbation difficile du compte marchand. Un problème courant avec Amazon Pay, il arrive en effet qu’il exige des détaillants qu’ils soumettent des documents supplémentaires après l’approbation.

- Des fonctionnalités limitées pour le commerce en personne. Ce service de passerelle de paiement n’offre pas d’outils pour les paiements en personne. Envisagez donc une autre option sur la liste si vous souhaitez une solution de paiement complète.

Les frais de transaction d’Amazon Pay comprennent les frais de traitement et d’autorisation nationaux, ainsi que les taxes.

6. Authorize.net

Authorize.net est une passerelle de paiement en ligne conçue par Visa. Grâce à elle, les commerçants peuvent rapidement accepter des paiements par carte et sans carte ainsi que transférer des fonds vers un compte bancaire professionnel.

Avantages :

- De nombreuses intégrations. Authorize.net travaille avec une grande variété de processeurs, de systèmes de point de vente et de grandes sociétés de cartes, ce qui permet aux commerçants d’ajouter facilement des méthodes de paiement.

- Riche en fonctionnalités. Elle est dotée d’un système de détection des fraudes, de mises à jour automatiques des comptes et d’un système de traitement des chèques électroniques.

Inconvénients :

- Des restrictions géographiques. Le service n’est disponible que pour les entreprises de certains pays comme les États-Unis, le Royaume-Uni, le Canada et l’Australie.

- Des frais mensuels. Authorize.net facture des frais de passerelle mensuels de 25 $, plus des frais de transaction tout-en-un de 2,9 % + 0,30 $ par transaction. Ceux qui souhaitent réduire les coûts devraient donc opter pour une autre passerelle avec un compte marchand gratuit qui ne facture pas de frais mensuels.

7. Helcim

La passerelle de paiement Helcim offre une structure de facturation flexible et une interface facile à utiliser. Avec un compte marchand Helcim, vous pouvez accepter les paiements des clients en personne et en ligne.

Avantages :

- Tarification transparente. Helcim n’a pas de coûts cachés ni d’obligations contractuelles. Les utilisateurs n’ont pas à se soucier de payer des frais mensuels, des frais d’installation, des frais liés à l’industrie des cartes de paiement (PCI) ou des frais d’annulation.

- Compatibilité multiplateforme. Les commerçants peuvent accéder à l’application de paiement d’Helcim via Windows, macOS, les smartphones et les tablettes.

- Un excellent support client. Helcim offre un service client réactif par téléphone, e-mail et tickets.

Inconvénients :

- Intégrations limitées de matériel POS tiers. Le système ne prend pas en charge les terminaux tiers.

- Ne convient pas aux secteurs à haut risque. Les commerçants ayant un faible score de crédit personnel ou un profil d’entreprise à haut risque auront du mal à faire approuver leur compte.

Les frais d’Helcim dépendent du volume mensuel des paiements par carte de crédit acceptés par votre entreprise. En moyenne, ils s’élèvent à 2,4 % + 0,25 $ par transaction en ligne.

Conclusion

Compte tenu de l’essor des achats en ligne et de l’adoption généralisée des paiements numériques, l’installation d’une passerelle de paiement sur votre site de commerce électronique est essentielle pour faciliter les transactions en ligne.

Dans cet article, nous avons couvert tout ce que vous devez savoir sur les passerelles de paiement, de leur fonctionnement à leurs avantages. En outre, nous avons dressé la liste des meilleures passerelles de paiement afin que vous puissiez choisir celle qui convient le mieux à votre entreprise.

N’oubliez pas que même les meilleures passerelles de paiement ne garantissent pas à elles seules le succès de votre activité en ligne. Il est également important de vous tenir au courant des produits tendance du moment.

Nous espérons que cet article vous a été utile. Si vous avez des questions, n’hésitez pas à les poser dans la section des commentaires ci-dessous.

FAQ : Qu’est-ce qu’une passerelle de paiement ?

Maintenant que vous savez ce qu’est une passerelle de paiement et comment elle fonctionne, nous allons répondre aux questions les plus fréquemment posées à ce sujet.

Combien coûte une passerelle de paiement en ligne ?

Le prix de la mise en place d’une passerelle de paiement dépend du fournisseur de services de paiement.

La plupart des passerelles de paiement ont une structure tarifaire basée sur les transactions, qui peut facturer à votre entreprise de 2,4 % à plus de 3 %, plus un montant fixe par transaction. Les frais supplémentaires peuvent inclure des frais mensuels, des frais de rétrofacturation et des frais d’ouverture de compte marchand.

Comment créer une passerelle de paiement ?

La création de votre propre passerelle de paiement demande beaucoup de temps et d’efforts. Cela implique de choisir le serveur de paiement, de s’intégrer à un processeur, de créer une base de données clients et de mettre en œuvre des exigences légales et de sécurité telles que la tokenisation, EMV, et PCI DSS.

Selon EPAM, la création d’une passerelle de paiement fonctionnelle coûterait entre 300 000 et 400 000 dollars. Toutefois, si vous disposez d’un budget limité et que vous souhaitez gagner du temps, envisagez des solutions simples et moins coûteuses, comme un partenariat avec un prestataire de services de paiement ou l’utilisation d’un service « white label ».

Qu’est-ce qu’une passerelle de paiement en « white label » ?

Les passerelles de paiement en « marque blanche » permettent aux entreprises d’ajouter leur propre marque à leur service de traitement des paiements tout en utilisant des fournisseurs de passerelles de paiement tiers.

Que signifie ECOM et POS ?

ECOM est l’abréviation de commerce électronique et désigne toutes les transactions effectuées par l’intermédiaire de plateformes de commerce électronique. Il s’agit d’outils et d’activités en ligne allant des portefeuilles électroniques aux services bancaires en ligne.

Un point de vente POS, « point of sale » en anglais est l’endroit ou la plateforme où vous traitez et exécutez les achats des clients.

Qu’est-ce qu’un ATM dans l’e-commerce ?

Un ATM « Automated Teller Machine » est un système qui permet aux consommateurs d’effectuer des paiements à des commerçants en ligne sans avoir à traiter avec des représentants de la banque.